Filme mit Fin: Umsatzsteuer-Voranmeldung

In diesem Erklärfilm erläutert Ihnen Fin, wer verpflichtet ist eine Umsatzsteuer-Voranmeldung einzureichen, welche Abgabefristen zu beachten sind und wie die Übermittlung erfolgt.

Nochmals zum nachlesen

Umsatzsteuer-Voranmeldung – Wer muss sie einreichen? Welche Abgabefristen sind zu beachten und wie erfolgt die Übermittlung?

Sie haben ein Unternehmen oder sind freiberuflich tätig?

Dann besteht für Sie in der Regel auch die Verpflichtung, eine Umsatzsteuer- Voranmeldung einzureichen.

Eine Ausnahme besteht lediglich bei der Kleinunternehmerregelung. Zu diesem Thema finden Sie einen weiteren Fin-Film.

Nun das Wichtigste zuerst: Die Umsatzsteuer ist von der Unternehmerin oder vom Unternehmer selbst zu berechnen und abzuführen.

Dazu bilden Sie die Differenz zwischen der von Ihnen zu zahlenden Umsatzsteuer und Ihrem Vorsteueranspruch.

Die zu zahlende Umsatzsteuer ergibt sich aus Ihren Ausgangsrechnungen.

Der Vorsteueranspruch ergibt sich aus Ihren Eingangsrechnungen.

Die entsprechenden Belege sind selbstverständlich aufzubewahren.

Die Berechnung können Sie digital über ELSTER vornehmen.

Die berechnete Differenz ergibt entweder eine Umsatzsteuerzahllast, welche an das Finanzamt zu zahlen ist, oder Sie erhalten vom Finanzamt eine Vorsteuererstattung.

Und wie oft müssen Sie Umsatzsteuer- Voranmeldungen einreichen?

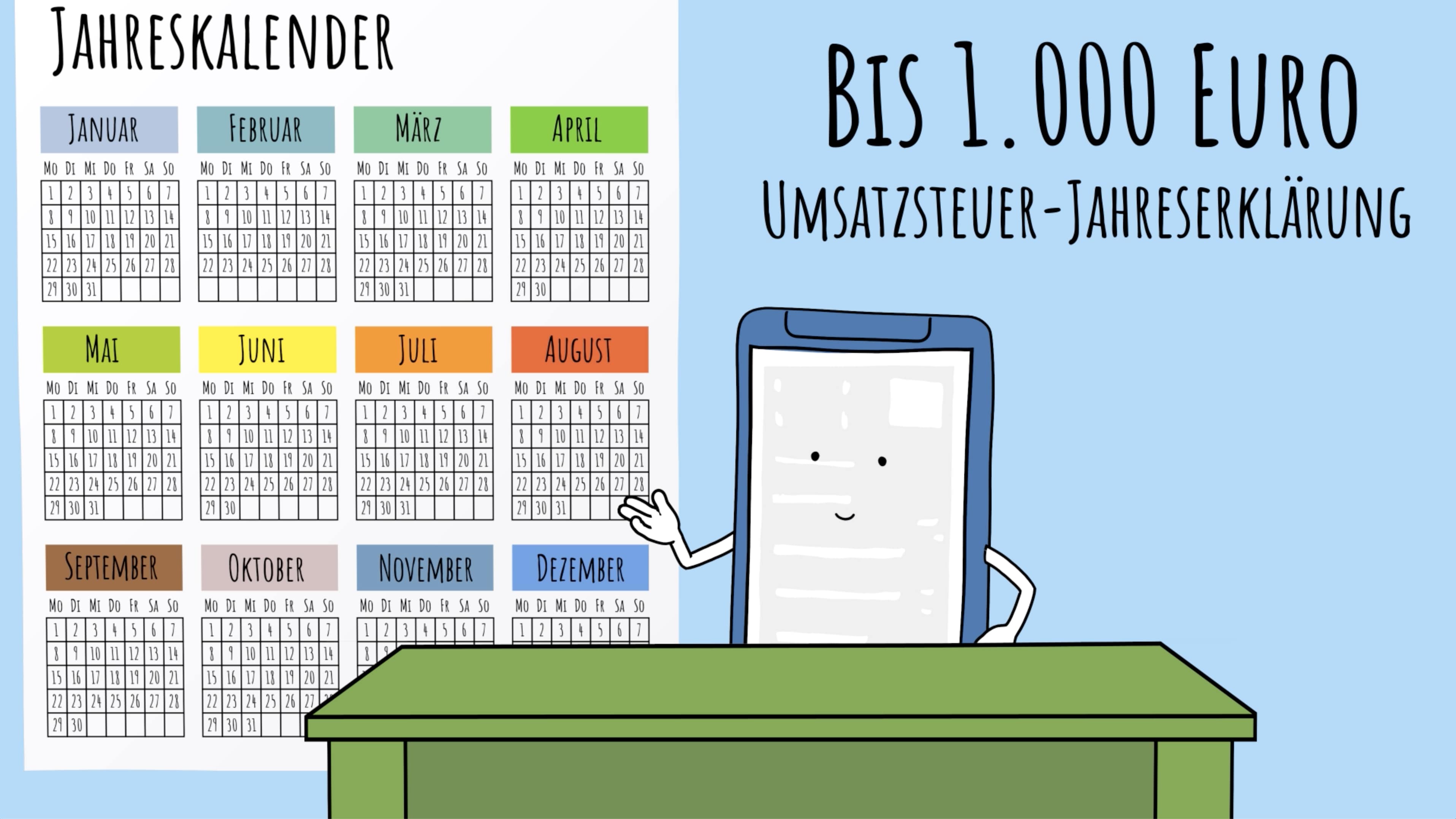

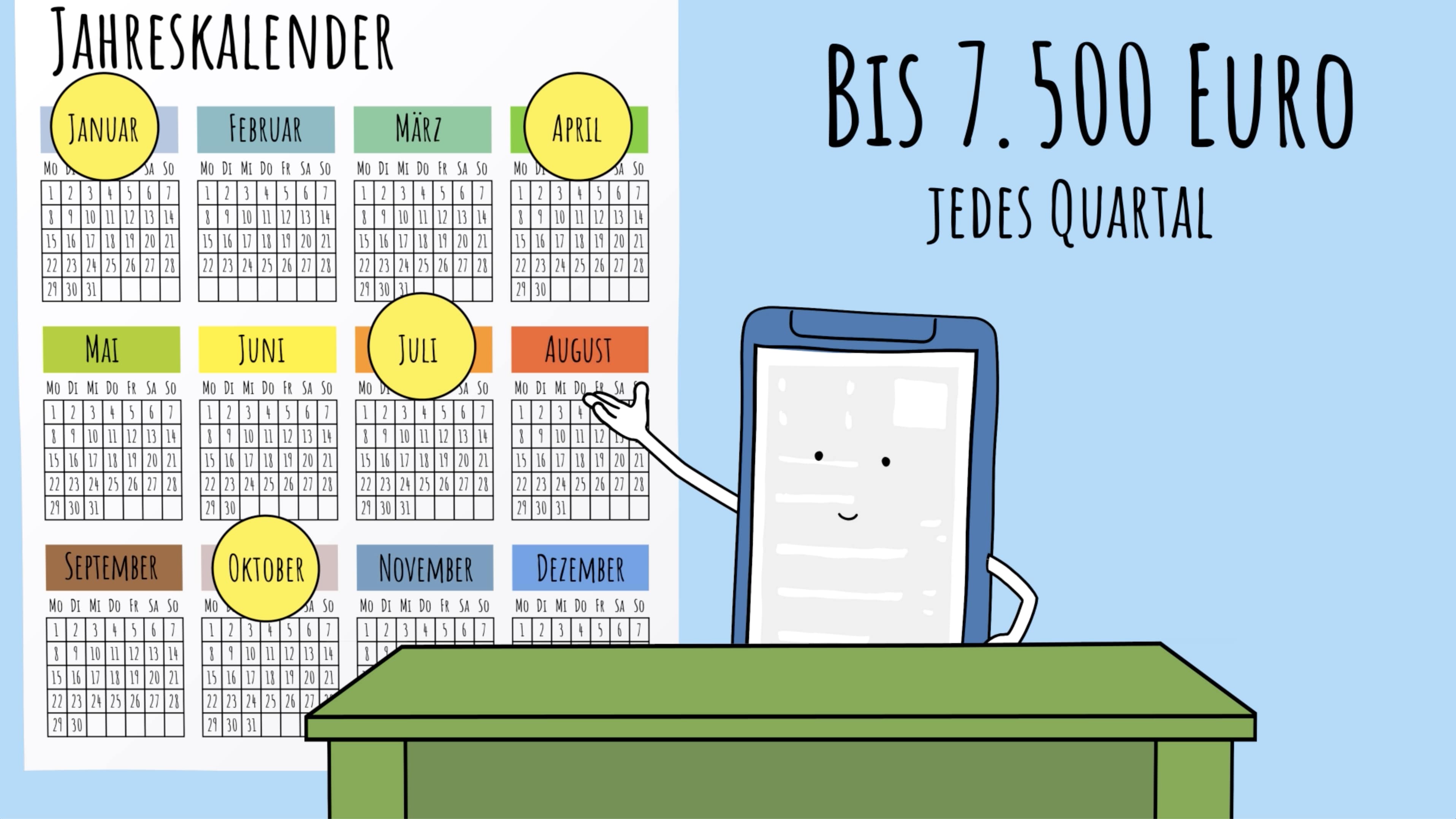

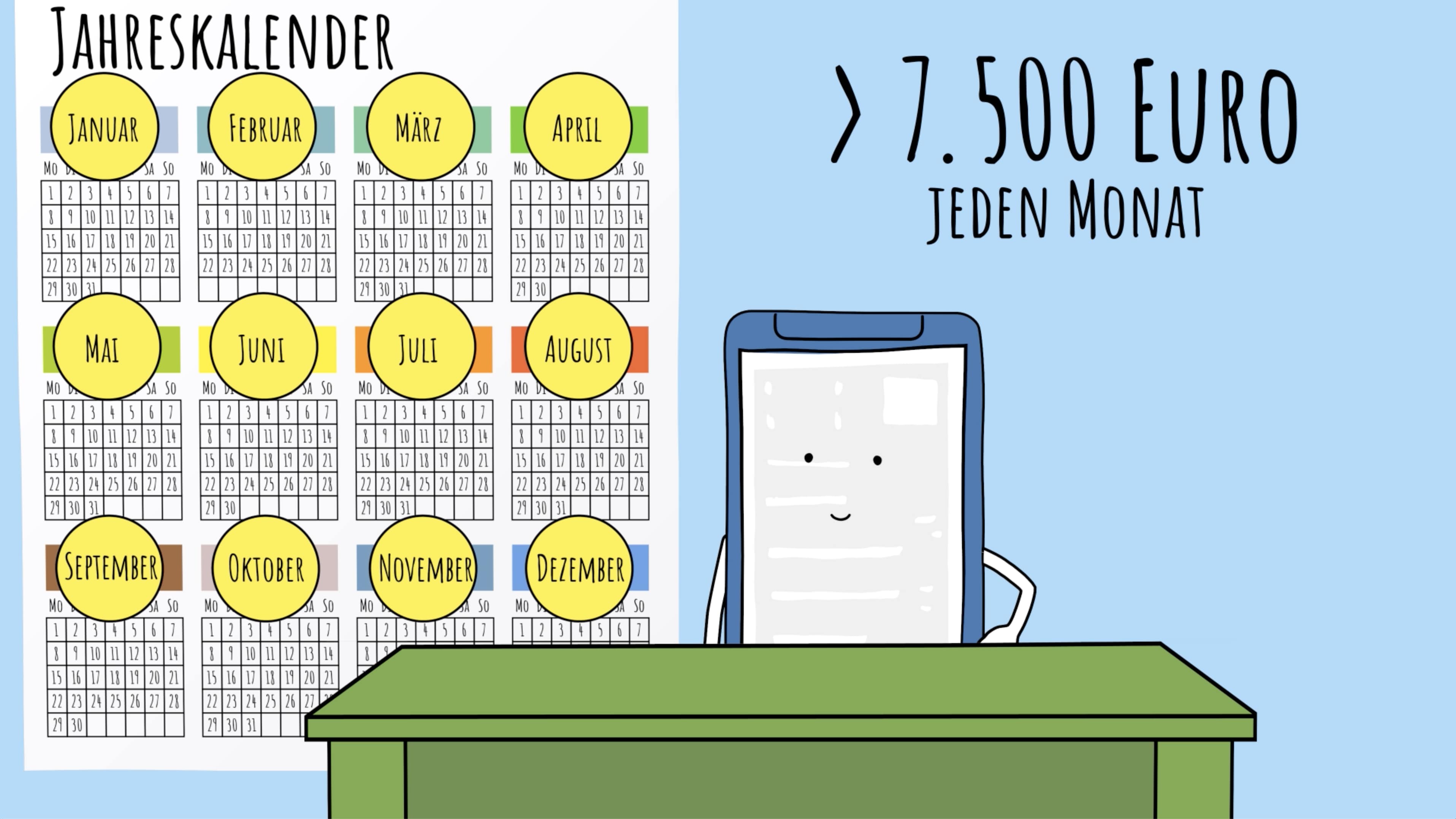

Die Häufigkeit der Abgabe ist abhängig von der Umsatzsteuerzahllast des Vorjahres.

Hier gelten die folgenden Betragsgrenzen:

Bis 1.000 Euro: hier entfällt das Voranmeldungsverfahren und es muss nur die Umsatzsteuer-Jahreserklärung abgegeben werden.

Zwischen 1.000 Euro und 7.500 Euro Umsatzsteuerzahllast: jedes Quartal.

Sind es mehr als 7.500 Euro? Dann müssen Sie Ihre Umsatzsteuer-Voranmeldungen monatlich einreichen.

Eine Besonderheit besteht grundsätzlich im Jahr der Unternehmensgründung sowie im Folgejahr: dann müssen die Voranmeldungen eigentlich monatlich abgegeben werden, wobei diese Vorgabe ab 2021 bis vorerst 2026 ausgesetzt wurde.

Die Häufigkeit der Abgabe von Voranmeldungen wird im Gründungsjahr somit aufgrund der voraussichtlichen Umsatzsteuerzahllast des laufenden Kalenderjahres bestimmt.

Und wie lange haben Sie zur Abgabe Zeit?

Die Voranmeldungen müssen Sie spätestens am 10. Tag nach Ablauf des Voran- meldungszeitraums elektronisch an das Finanzamt übermitteln.

Das ist für Sie zu knapp? Eine Dauerfristverlängerung um einen Monat kann beim zuständigen Finanzamt beantragt werden.

Hierbei ist zu beachten, dass bei Monatszahlern mit Dauerfristverlängerung eine Sondervorauszahlung zu Beginn des Jahres zu leisten ist.

Eine Sondervorauszahlung ist eine zusätzliche Vorauszahlung in Höhe von 1/11 der Umsatzsteuerzahllast des Vorjahres bzw. bei Neugründung 1/11 der voraussichtlichen Umsatzsteuerzahllast des laufenden Jahres.

Sie muss jährlich bis zum 10.02. elektronisch eingereicht und gezahlt werden. Sie gilt gleichzeitig als Antrag auf Dauerfristverlängerung.

Und was passiert dann? Mit der Eingabe und dem Abschicken Ihrer Angaben über ELSTER ist die Voranmeldung erledigt – Sie bekommen dann keinen Bescheid über Ihre Voranmeldung.

Denn die Voranmeldung stellt eine Steuerfestsetzung unter dem Vorbehalt der Nachprüfung dar und solange das Finanzamt nicht abweicht, ergeht kein Bescheid.

Die Zustimmung erfolgt meist gleichzeitig mit dem Eingang der Erstattung oder der Zahlungsaufforderung.

Somit erhalten Sie entsprechend Ihrer Erklärung eine Erstattung vom Finanzamt, oder müssen die errechnete Umsatzsteuer bis zum 10. Tag nach Ablauf des Voranmeldungszeitraums überweisen.

Tipp: Einfacher geht’s mit einer Einzugsermächtigung.

Das war‘s schon. Fast...

Nach Ablauf des Jahres müssen Sie noch eine Umsatzsteuer-Jahreserklärung abgeben. Darin werden die Voranmeldungen zusammengefasst, denn diese gelten als Vorauszahlung auf die Umsatzsteuerschuld des ganzen Jahres.

Verbindlich festgestellt wird der Endbetrag erst anhand der Umsatzsteuer- Jahreserklärung. Hierüber erhalten Sie eine formelle Mitteilung des Finanzamts.

Für die Abgabe der Umsatzsteuer- Jahreserklärung haben Sie mindestens bis zum 31.07. des Folgejahres Zeit.

Mehr Informationen erhalten Sie in unserem Film zu den steuerlichen Abgabefristen.

Mehr Filme mit FIN finden Sie hier!