Filme mit Fin: Abgabepflichten und -fristen der Einkommensteuererklärung

Hier erhalten Sie Aufklärung darüber, wer bis wann seine Einkommensteuererklärung abgeben muss. Dabei geht Fin darauf ein, welche Einkommensgrenzen gelten und zu welchen Fristen man mit bzw. ohne Beratung seine Erklärung abgeben muss.

Links in diesem Video:

Nochmals zum nachlesen

Diese Folge:

Muss ich eine Einkommensteuererklärung abgeben?

Und wenn ja: Bis wann habe ich dafür Zeit?

Was heißt das?

Wie der Name schon sagt, bedeutet Antragsveranlagung, dass Sie die Bearbeitung Ihrer Steuererklärung „beantragen“ können. Sie müssen die Steuererklärung also nicht abgeben, können das aber freiwillig tun. Warum? Für Sie kann das von Vorteil sein, um Ihre Steuerlast zu mindern. Bei einer Antragsveranlagung haben Sie 4 Jahre Zeit, Ihre Steuererklärung abzugeben.

Pflichtveranlagung hingegen heißt, dass Sie verpflichtet sind, eine Steuererklärung einzureichen.

Und was heißt das für Sie?

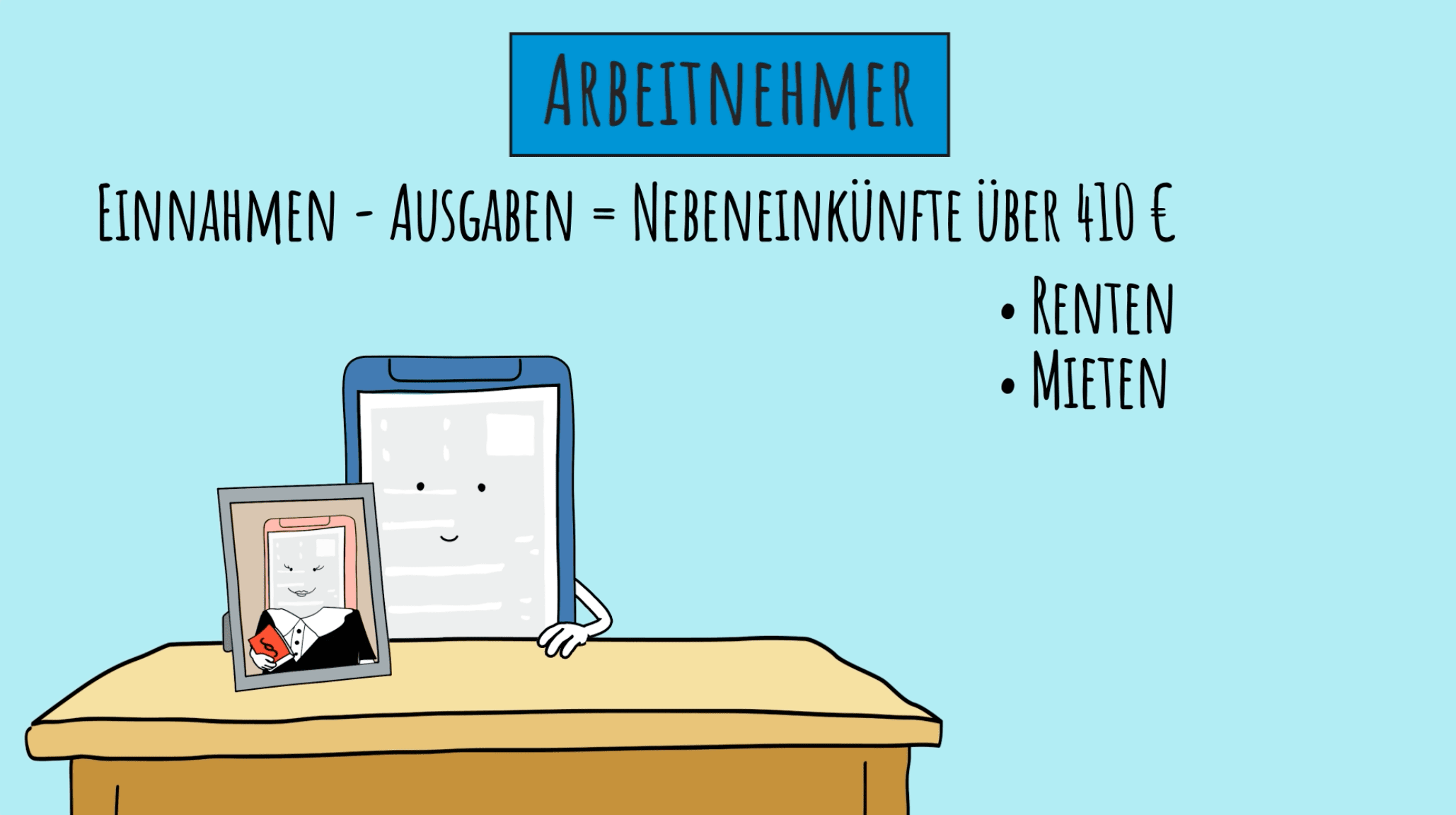

Für Arbeitnehmer und Arbeitnehmerinnen gelten folgende Regeln: Sie sind unter anderem verpflichtet, eine Steuererklärung abzugeben, wenn Sie nebeneinander Lohn von mehreren Arbeitgebern beziehen.

Sie und Ihr Ehepartner bzw. Ihre Ehepartnerin werden zusammen veranlagt, beziehen beide einen Arbeitslohn und haben die Steuerklassenkombination III und V?

Oder einer von Ihnen hat die Steuerklasse IV mit Faktor? Auch dann ist eine Steuererklärung Pflicht.

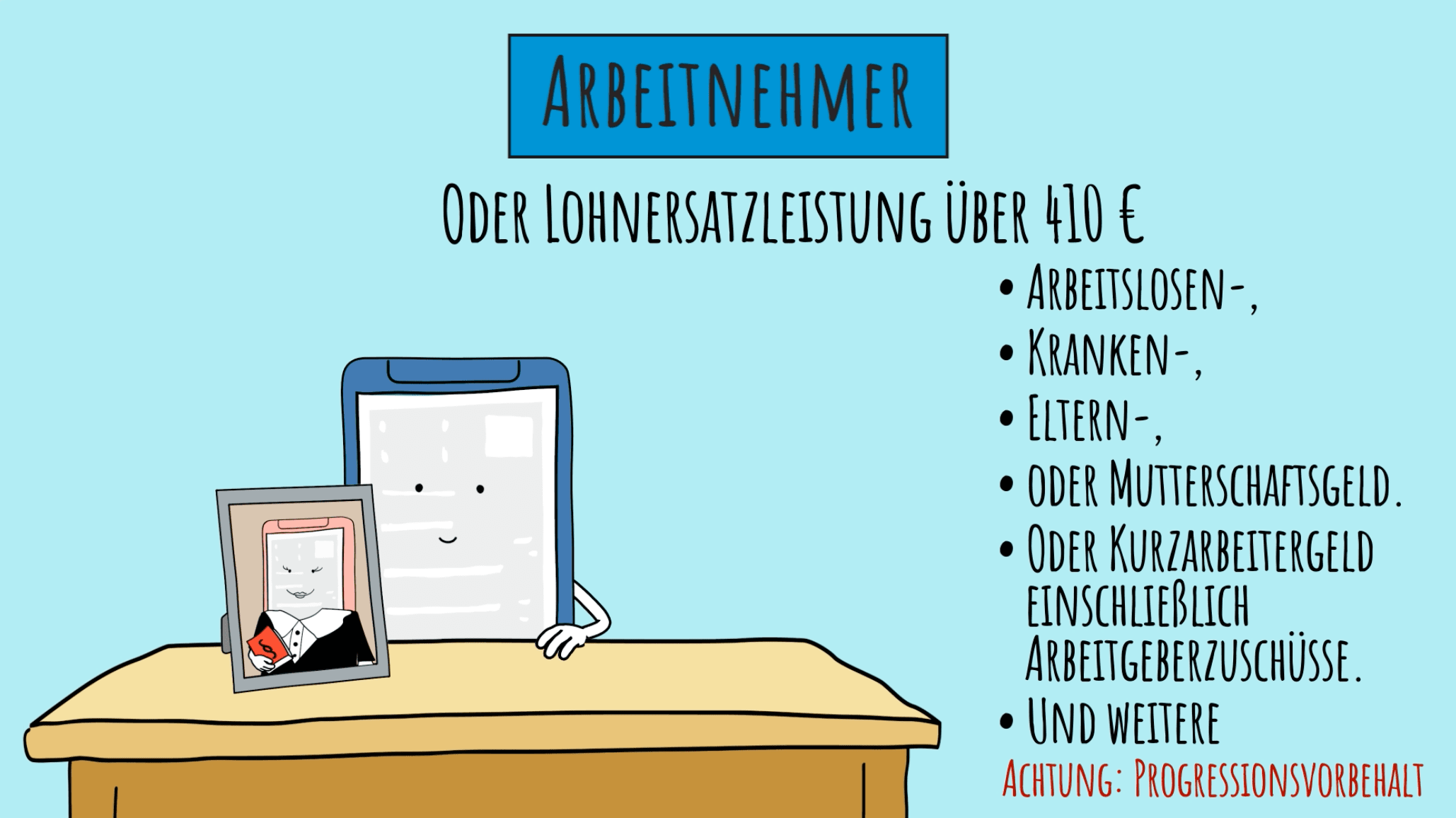

Ebenso, wenn Sie z. B. über 410 € an Arbeitslosen-, Kranken-, Eltern- oder Mutterschaftsgeld bezogen haben. Oder auch Kurzarbeitergeld einschließlich der hierzu geleisteten Arbeitgeberzuschüsse.

Beachten Sie: diese Einnahmen unterliegen dem Progressionsvorbehalt.

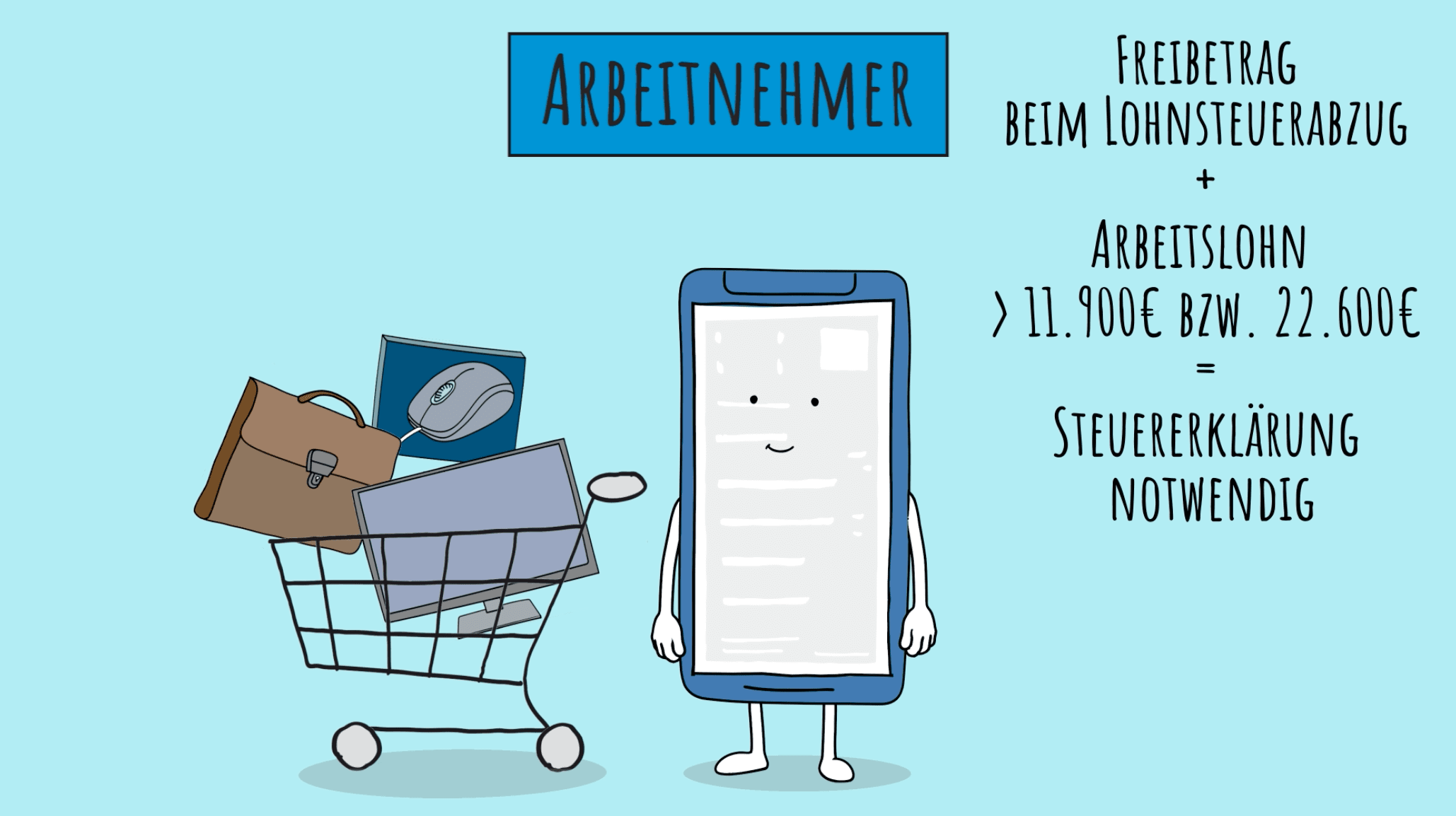

Sie haben einen Freibetrag in Anspruch genommen? Zum Beispiel für Werbungskosten oder Sonderausgaben. Und Ihr Arbeitslohn hat z. B. im Jahr 2020 den Betrag von 11.900 € bzw. bei Zusammenveranlagung 22.600 € überschritten?

Dann ist eine Steuererklärung nötig, um den Betrag erneut zu überprüfen.

Auch bei Scheidung oder Tod eines Ehegatten bzw. Lebenspartners oder Lebenspartnerin, oder wenn Sie im Ausland wohnen, kann eine Steuererklärung notwendig sein.

Ebenso bei Abfindungen, Sonderzahlungen und in ähnlichen Fällen.

Alle Details können Sie auf unserer Homepage nachlesen.

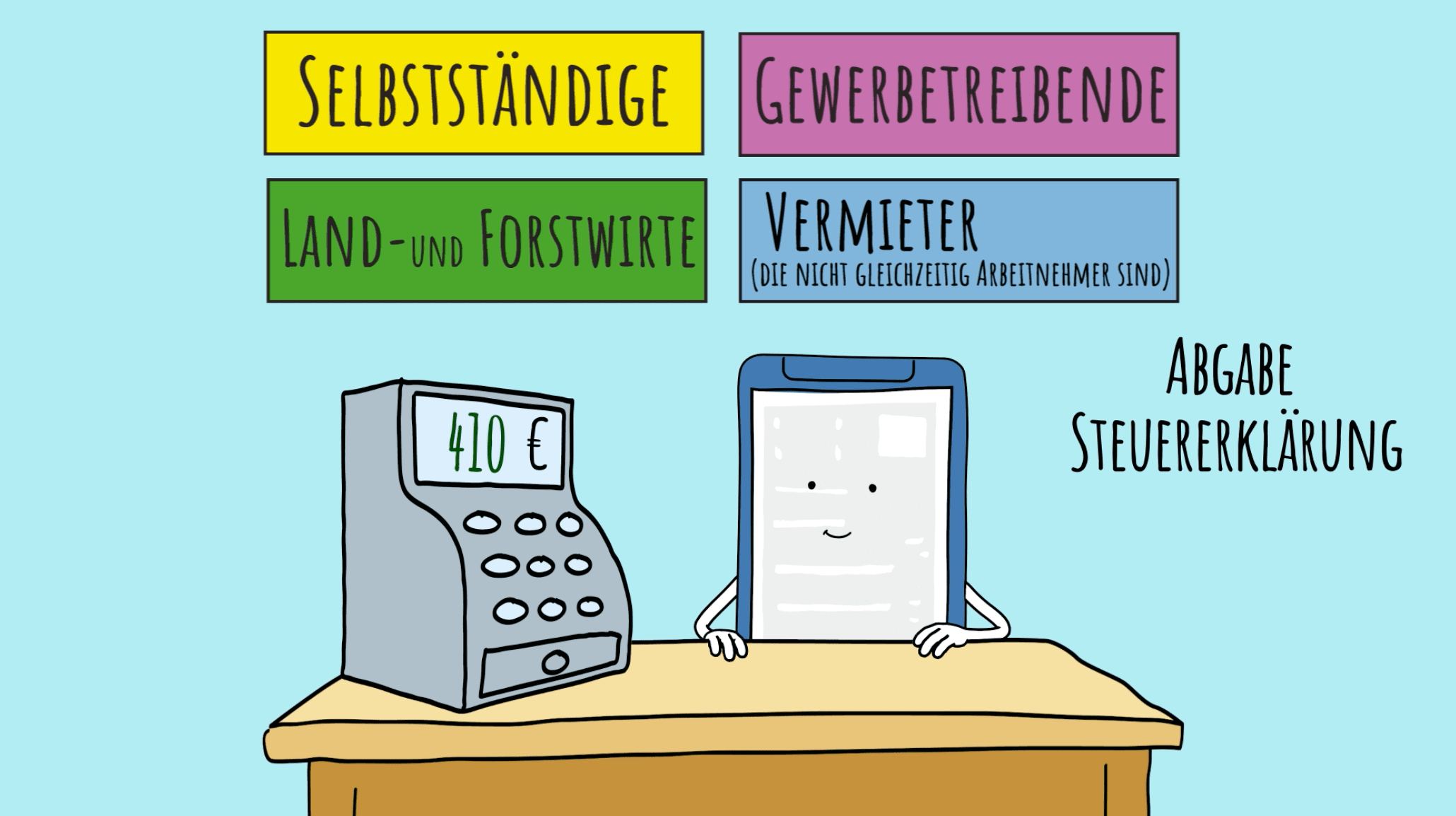

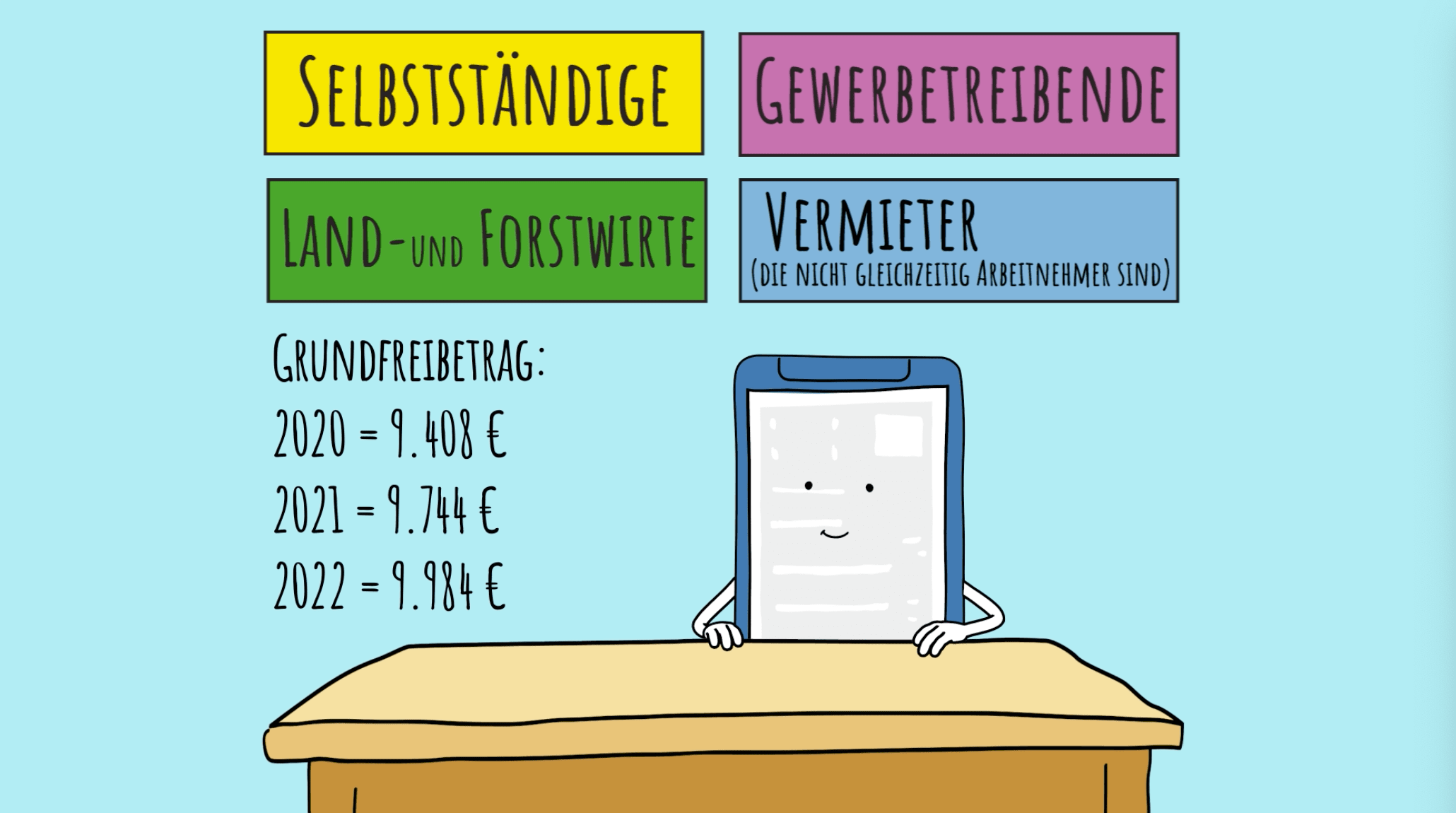

Und was gilt für Selbstständige, Gewerbetreibende und Land- und Forstwirtinnen bzw. Land- und Forstwirte sowie für Vermieterinnen und Vermieter, die nicht gleichzeitig auch Arbeitnehmer sind?

Sobald Sie in einem Jahr mehr als 410 € Einnahmen erzielen, die nicht durch eine Lohnsteuerkarte erfasst sind, müssen Sie grundsätzlich immer eine Steuererklärung abgeben.

Dann wird Ihre persönliche Steuer festgesetzt: Liegen Sie unter dem Grundfreibetrag, dann müssen Sie keine Steuern zahlen.

Die Abgabe einer Erklärung ist außerdem verpflichtend, wenn Sie einen verbleibenden Verlustvortrag aus den Vorjahren geltend machen möchten.

Eine Pflicht zur Abgabe besteht auch, wenn Sie Kapitalerträge hatten, bei denen keine Abgeltungssteuer einbehalten wurde.

Natürlich müssen Sie grundsätzlich auch immer dann eine Steuererklärung abgeben, wenn Sie eine Aufforderung von Ihrem Finanzamt erhalten.

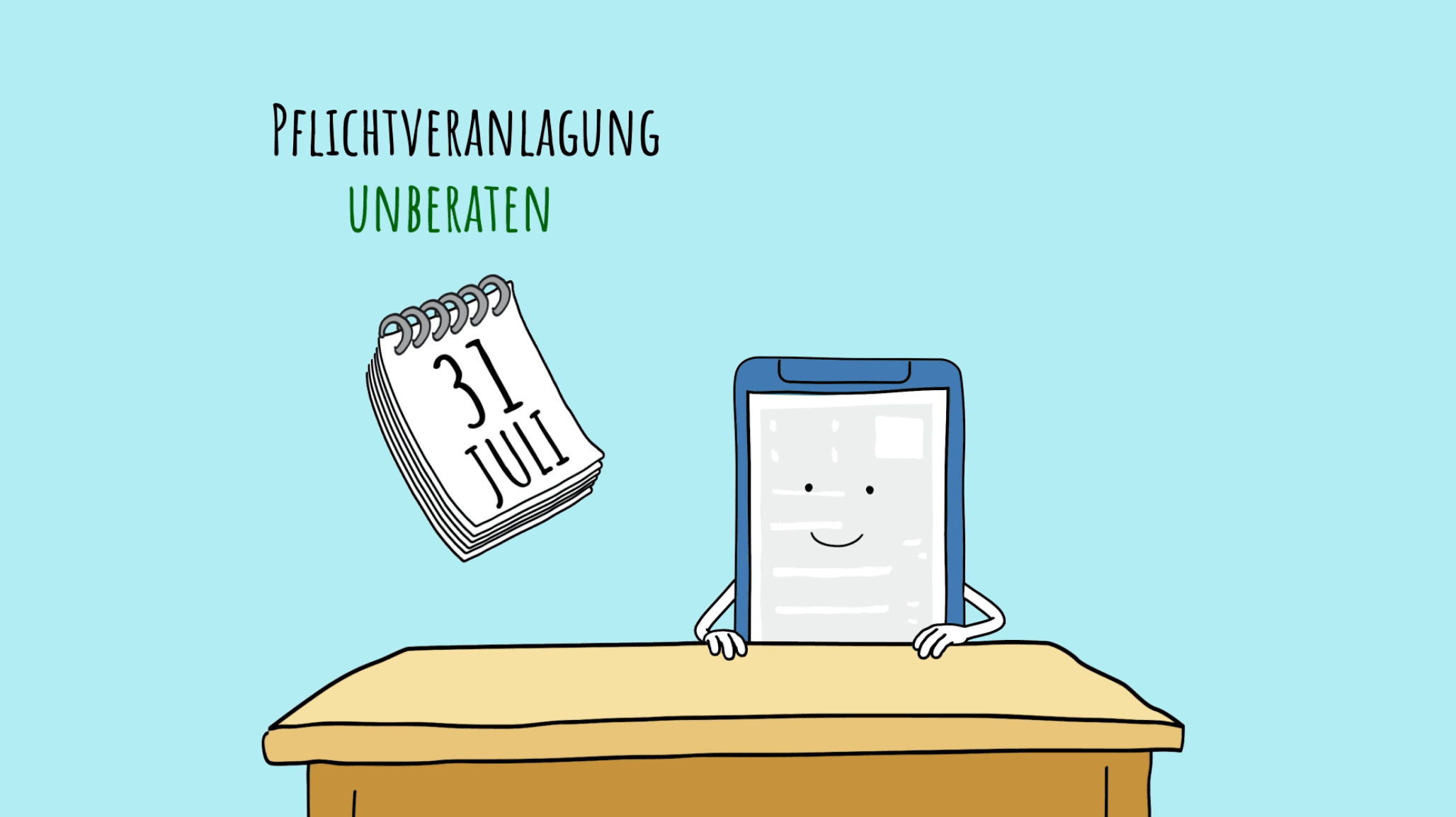

Seit 2018 haben Sie zwei Monate mehr Zeit für die Abgabe: Bis zum 31. Juli des Folgejahres, wenn Sie Ihre Steuererklärung selbst anfertigen.

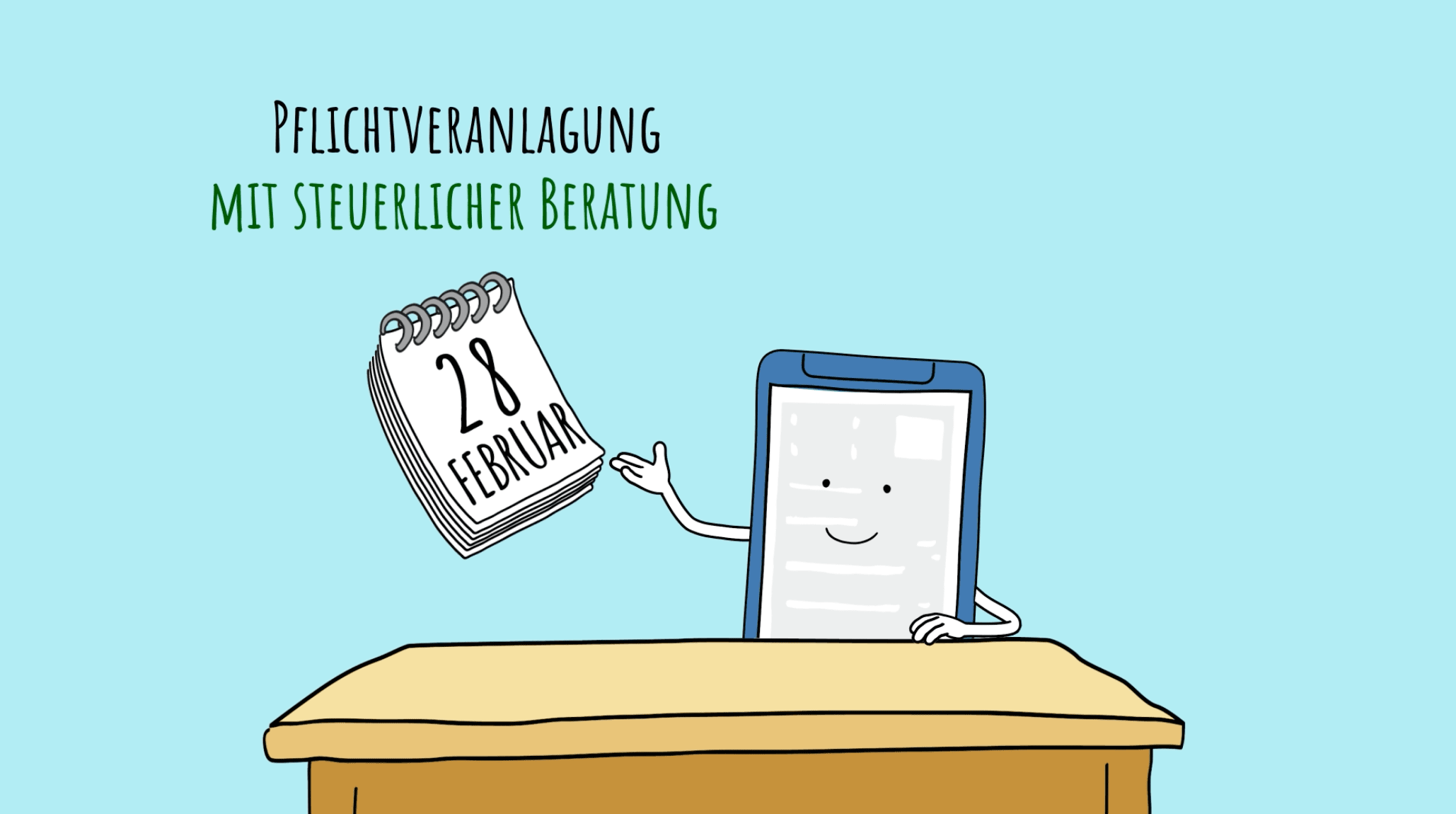

Wenn ein Steuerberater bzw. eine Steuerberaterin oder Lohnsteuerhilfeverein Ihre Steuererklärung übernimmt, verlängert sich die Frist automatisch auf den 28. Februar des Nachfolgejahres. Die Steuererklärung für den Veranlagungszeitraum 2023 muss bis zum 02. September 2024 beim Finanzamt eingehen.

Wer zur Abgabe einer Steuererklärung für das Jahr 2021-2024 verpflichtet ist bzw. war, hatte dafür mehr Zeit. In der Corona-Pandemie wurde die Frist zur Abgabe der Steuererklärung verlängert. Nun wird diese sukzessive wieder an die ursprünglichen Fristen angepasst. Die Steuererklärung für 2024 muss dem Finanzamt bis zum 31. Juli 2025 vorliegen. Menschen mit steuerlicher Beratung haben bis zum 30. April 2026 Zeit die Steuererklärung einzureichen.

Ab der Steuererklärung für 2025 gelten für alle wieder die regulären Fristen. Sie sollten diese Erklärung bis zum 01. März 2027* abgeben, sofen Sie steuerlich beraten sind.

*Grundsätzlich fallen die Fristen für steuerlich beratene auf den 28. Februar (s.o.). In 2025 gibt es eine Besonderheit: Das Fristende fällt auf ein Wochenende (Samstag/Sonntag). In diesen Fällen verschiebt sich die Frist auf den nächsten Wochentag.